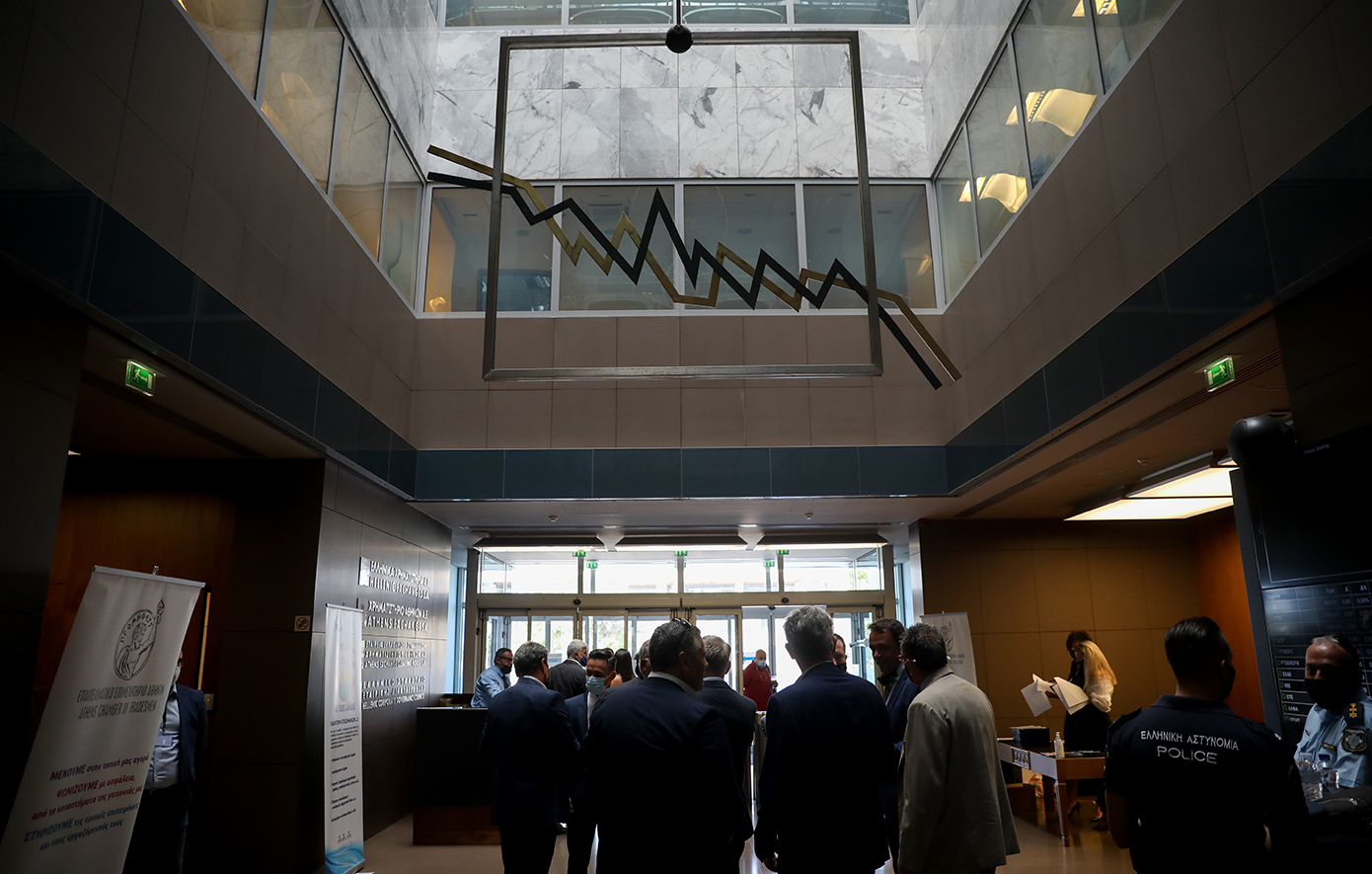

«Είμαστε μια πολύ καλή ομάδα στη Β΄ Εθνική και μπορούμε να συνεχίσουμε να είμαστε μία πολύ καλή ομάδα, αλλά μία ομάδα που σέβεται τον εαυτό της πρέπει κάποια στιγμή να θέλει να πάει και στην Α΄ Εθνική», τόνισε ο διευθύνων σύμβουλος του Ομίλου Χρηματιστηρίου Αθηνών κ. Γιάννος Κοντόπουλος, αναφερόμενος στην μετάταξη της ελληνικής χρηματιστηριακής αγοράς από τις αναδυόμενες στις ανεπτυγμένες αγορές, γεγονός που αποτελεί ορόσημο για την αγορά μας.

Επεσήμανε ότι θεωρεί σκόπιμο να λειτουργούμε σε ένα περιβάλλον που συμμετέχουν οι καλύτερες διεθνείς αγορές, γεγονός που ευνοεί την καλύτερη προβολή του ελληνικού χρηματιστηρίου.

Η μετάταξη της ελληνικής χρηματιστηριακής αγοράς από τις αναδυόμενες στις ανεπτυγμένες αγορές, σύμφωνα με τον κ. Γ. Κοντόπουλο είναι σημαντική γιατί θα υπάρξει: αύξηση της ρευστότητας, αυξημένη πρόσβαση της αγοράς μας στην επενδυτική κοινότητα, καθώς οι επενδυτές αποζητούν χαμηλότερο ρίσκο επενδύοντας στις ανεπτυγμένες σε σχέση με τις αναδυόμενες, καλύτερες αποτιμήσεις για τις εισηγμένες εταιρείες και μείωση της μεταβλητότητας. Τα επενδυτικά κεφάλαια που παρακολουθούν στις ανεπτυγμένες αγορές είναι πολύ περισσότερα από αυτά που επενδύουν στις αναδυόμενες και σε βάθος χρόνου με την μετάταξή μας στις ανεπτυγμένες αγορές θα αποκτήσουμε πρόσβαση σε σημαντικά μεγαλύτερο αριθμό επενδυτών που θα μπορεί να επενδύει στις ελληνικές εισηγμένες, γεγονός που θα αυξήσει τη ρευστότητα και το βάθος της αγοράς.

Η μετάταξη δεν θα γίνει ταυτόχρονα από όλους τους οίκους αξιολόγησης, όπως επεσήμανε. Το Χ.Α. θα θεωρείται ταυτόχρονα ως ανεπτυγμένη και αναδυόμενη αγορά από μερίδες επενδυτών, ενώ οι επενδυτές δεν θα τοποθετηθούν όλοι μαζί στην αρχή ή στο τέλος της διαδικασίας. Όμως, όπως τόνισε, οι εισροές κεφαλαίων σε βάθος χρόνου αναμένεται να είναι μεγαλύτερες από τις εκροές που ενεργοποιούνται κατά την μετάταξη.

Το Χ.Α. προχωρά σε τεχνικές και ρυθμιστικές βελτιώσεις στην πορεία προς την αναβάθμιση:

-Βελτίωση της τεχνικής υποδομής του Χ.Α. με στόχο την μείωση του χρόνου απόκρισης συναλλαγών (latency)

-Αλλαγή του συστήματος υπολογισμού κινδύνου της εκκαθάρισης συναλλαγών (ATHEXClear)

Επενδυτικά Roadshows το 2024

Για το 2024 το Χρηματιστήριο Αθηνών σχεδιάζει τις εξής παρουσιάσεις:

- Για την προώθηση των εταιρειών μεσαίας κεφαλαιοποίησης σε Ευρωπαίους θεσμικούς επενδυτές θα πραγματοποιηθούν παρουσιάσεις σε τρεις ευρωπαϊκές πόλεις: Στις 22 Μαΐου στη Φρανκφούρτη, στις 6 Ιουνίου στο Παρίσι και στις 5 Δεκεμβρίου στη Γενεύη.

- Για την προώθηση των εταιρειών της υψηλής κεφαλαιοποίησης θα πραγματοποιηθούν, μετά το roadshow της J. P. Morgan στη Νέα Υόρκη στις 25 Ιανουαρίου, στις 3 Οκτωβρίου στο Παρίσι με διοργανωτή τη Societe Generale (πραγματοποιείται για πρώτη φορά) και στις 2 και 3 Δεκεμβρίου στο Λονδίνο με διοργανωτή τη Morgan Stanley.

Αλλαγές στον Κανονισμό της Κύριας Αγοράς

Η διοίκηση του Χρηματιστηρίου αναμένει εντός του τρέχοντος μήνα την τυπική έγκριση του τελικού κειμένου των αλλαγών του Κανονισμού, οι οποίες έχουν κατατεθεί από το Χ.Α. από τον Σεπτέμβριο του 2023. Οι αλλαγές που προωθούνται είναι οι εξής:

- Προϋποθέσεις Εισαγωγής:

- Αρχική διασπορά: Προσδιορίζεται σε τουλάχιστον 200 εκατ. ευρώ η κεφαλαιοποίηση που πρέπει να έχει κατ’ ελάχιστο μια εταιρεία για να δικαιούται να εισαχθεί με μικρότερο ποσοστό διασποράς από το 25%, το οποίο όμως δεν θα μπορεί να υπολείπεται του 15%.

-Κερδοφορία: Καταργείται το ποσοτικό κριτήριο της κερδοφορίας.

-Κεφαλαιοποίηση: Νέο κριτήριο εισαγωγής: ελάχιστη κεφαλαιοποίηση 40 εκατ. ευρώ, ώστε να διασφαλίζεται η εισαγωγή εταιρειών με ικανό μέγεθος στην Κύρια Αγορά.

-Φορολογικός έλεγχος: Καταργείται το απαιτούμενο φορολογικό πιστοποιητικό.

- Έλεγχος Επάρκειας Διασποράς σε Συνεχή Βάση:

-Η διασπορά θα θεωρείται επαρκής όταν:

▪Είναι τουλάχιστον 25% για εταιρείες με κεφαλαιοποίηση < 200 εκατ. ευρώ

▪Είναι τουλάχιστον 15% για εταιρείες με κεφαλαιοποίηση > 200 εκατ. ευρώ. Τα παραπάνω δεν εφαρμόζονται αν η μετοχή της εταιρείας διαπραγματεύεται στην κατηγορία της Υψηλής Συναλλακτικής Δραστηριότητας.

- Η επαρκής διασπορά θα ελέγχεται 2 φορές το χρόνο (δηλαδή κάθε Ιανουάριο και Ιούλιο). Σε περίπτωση μη επαρκούς διασποράς θα παρέχεται προθεσμία 6+6 μηνών για αποκατάσταση.

- Κατηγορία Επιτήρησης:

-Προστίθεται ως νέο κριτήριο υπαγωγής στην Κατηγορία Επιτήρησης η μη τήρηση επαρκούς διασποράς σε συνεχή βάση από τις εισηγμένες εταιρείες.

-Περιορίζεται ο χρόνος παραμονής μιας εταιρείας στην Κατηγορία Επιτήρησης στα 2 έτη.

- Αναστολή Διαπραγμάτευσης:

-Περιορίζεται ο χρόνος παραμονής μιας μετοχής σε καθεστώς αναστολής σε ένα έτος.

-Το Χρηματιστήριο θα μπορεί να αναστέλλει τη διαπραγμάτευση μιας μετοχής, και στις εξής περιπτώσεις:

α. όταν οι μετοχές παραμένουν στην Κατηγορία Επιτήρησης για > 2 έτη,

β. όταν η διασπορά μιας μετοχής παραμείνει <10% μετά την παρέλευση των προθεσμιών που θέτει ο Κανονισμός (6+6 μήνες) για την αποκατάσταση της διασποράς της.

γ. όταν η εταιρεία δεν ανταποκριθεί σε ερώτημα του Χρηματιστηρίου εντός της ορισθείσας προθεσμίας ή όταν το Χρηματιστήριο κρίνει ότι η σχετική απάντηση δεν είναι πλήρης, επαρκής ή τεκμηριωμένη.

- Διαγραφή Χρηματοπιστωτικών Μέσων:

-Δυνατότητα διαγραφής μετά το πέρας των 6 μηνών σε αναστολή, εν αντιθέσει με τους 18 μήνες που προβλέπει ο υφιστάμενος Κανονισμός. Επίσης δίνεται η δυνατότητα παράτασης της προθεσμίας των 6 μηνών για ένα ακόμα εξάμηνο, κατόπιν αιτιολογημένου αιτήματος του εκδότη.

-Διαγραφή εταιρειών που οι μετοχές τους έχουν τεθεί σε αναστολή επειδή η διασπορά είναι <10%.

-Δυνατότητα του Χρηματιστηρίου να μεταφέρει τις μετοχές μιας εταιρείας από την Κύρια Αγορά σε Πολυμερή Μηχανισμό Διαπραγμάτευσης.

- Νέα Κατηγορία Διαπραγμάτευσης για Επαγγελματίες Επενδυτές:

Δημιουργείται νέα Κατηγορία Διαπραγμάτευσης για Επαγγελματίες Επενδυτές. Στην νέα κατηγορία θα επιτρέπεται η διενέργεια συναλλαγών μόνο από επαγγελματίες επενδυτές και ιδιώτες πελάτες και για ελάχιστο ποσό επένδυσης 100.000 ευρώ. Στόχος είναι η διευκόλυνση της εισαγωγής νέων χρηματοπιστωτικών μέσων (όπως Eurobonds).

Η πορεία της αγοράς το α’ 3μηνο

Σχετικά με την πορεία της χρηματιστηριακής αγοράς το α΄ 3μηνο αναφέρθηκαν τα εξής:

- Η απόδοση του Γενικού Δείκτη διαμορφώθηκε στο 10% και βρέθηκε στην πρώτη δεκάδα μεταξύ των διεθνών δεικτών

- Η συνολική κεφαλαιοποίηση της αγοράς στο τέλος του πρώτου τριμήνου ανήλθε στα 98,4 δισ. ευρώ, αυξημένη κατά 10,5 δισ. ή κατά 12,0%, ενώ η κεφαλαιοποίηση των τραπεζών αυξήθηκε κατά 2,6 δισ. ευρώ ή κατά 12,5%.

- Η μέση αξία συναλλαγών, στο πρώτο τρίμηνο 2024 αυξήθηκε κατά 33%, στα 147,5 εκατ. ευρώ, ενώ στα ομόλογα κατά 80% στα 1,6 εκατ. ευρώ.

- Τα αντληθέντα κεφάλαια στο πρώτο 3μηνο ανήλθαν στα 1,12 δισ. ευρώ, ενώ ολόκληρο το 2023 είχαν ανέλθει στα 1,75 δισ. ευρώ.

- Στο πρώτο τρίμηνο είχαμε εισροές ξένων κεφαλαίων ύψους 685 εκατ. ευρώ, με τη συμμετοχή των αλλοδαπών επενδυτών στην κεφαλαιοποίηση της αγοράς να ανέρχεται στα 65,6% και η συμμετοχή στην συναλλακτική δραστηριότητα στο 55,7%.